Классический портфель 60/40, включающий 60% акций и 40% облигаций, сочетает потенциал роста капитала с защитой от рыночной волатильности. Его эффективность основана на отрицательной корреляции активов: когда акции падают, облигации компенсируют потери, и наоборот.

Этот подход начал широко использоваться в середине 20-го века, когда инвесторы осознали важность диверсификации активов.

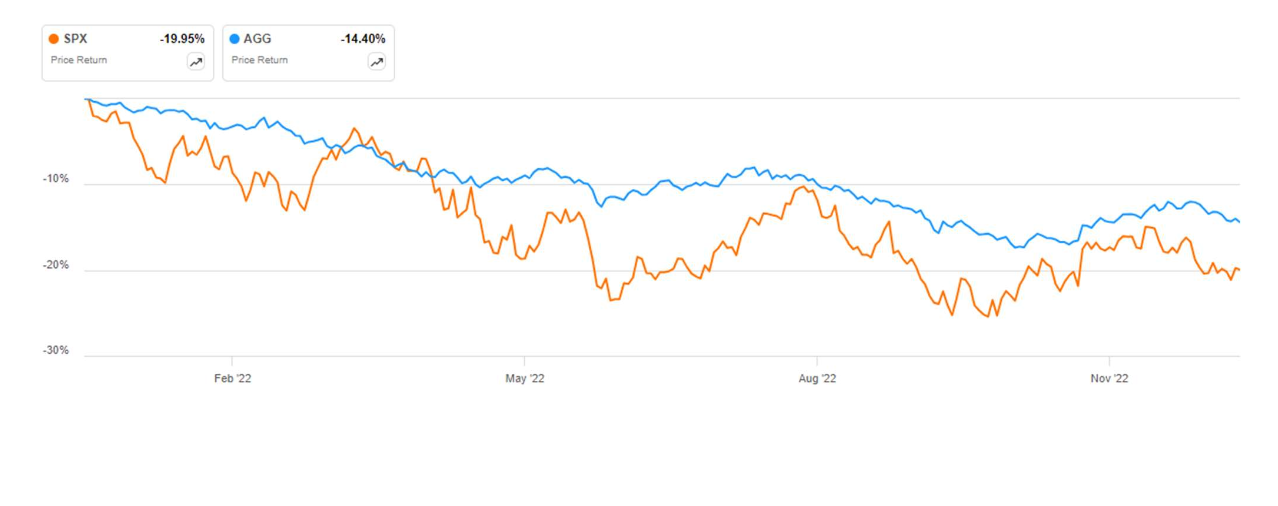

В ответ на высокую инфляцию (вызванную беспрецедентными монетарными стимулами в период пандемии), Федеральная резервная система начала агрессивно повышать процентные ставки с марта 2022 года. Инфляционные ожидания, и, как следствие, ожидания роста процентных ставок (включая сам рост ставок) на фоне высокой инфляции – худший сценарий для облигаций.

Также панические настроения присутствовали и на рынке акций. Риторика монетарных властей была крайне агрессивной и сопровождалась высокой скоростью роста ставок. Инфляция приблизилась к 10% и у рынков не было понимая, как долго и сильно регулятор будет ужесточать финансовые условия для обуздания инфляции и в каком состоянии после этих действий окажется экономика.

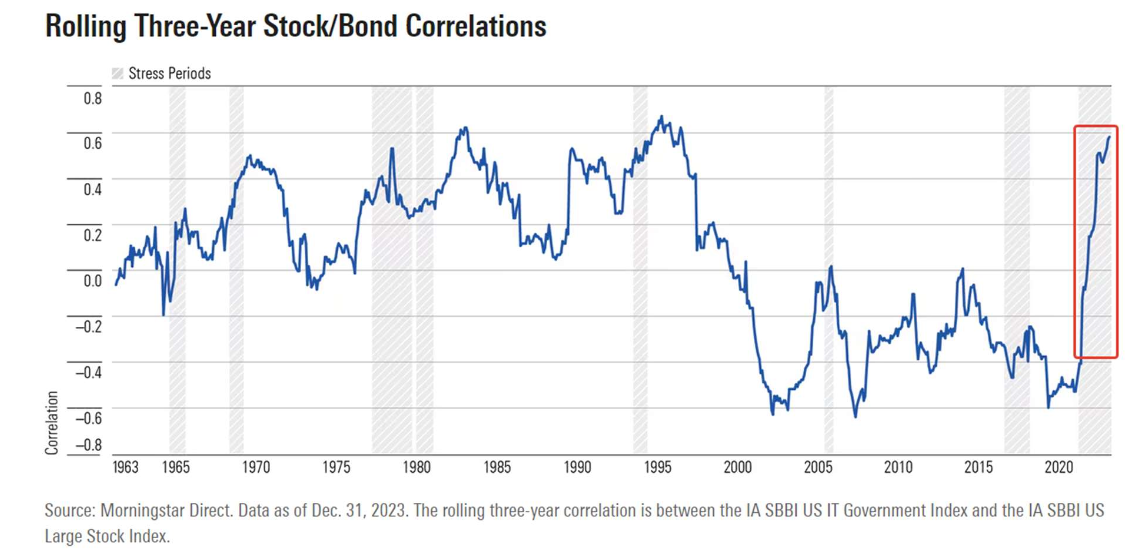

Эти факторы и привели к положительной корреляции между акциями и облигациями – оба актива снижались. Для наглядности построим модель и в качестве базовых активов возьмём ETF SPY (отслеживает индекс SP500) и ETF AGG (облигации инвестиционного уровня США) с классическим распределением 60 на 40 соответственно (купоны и дивиденды не включены, так как суть повествования просто показать временны́е корреляции).

В 2022 году такой портфель потерял -17,73% своей стоимости. Это было одним из самых значительных падений за последние десятилетия:

Динамика коэффициента корреляции в 2022 году в ответ на высокую инфляцию и резкий рост ставок:

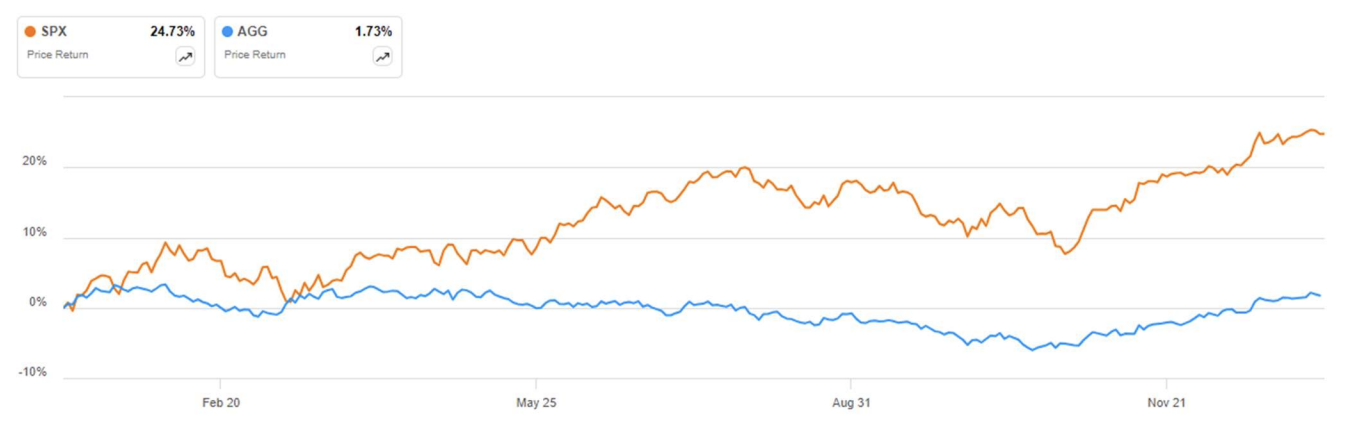

С июля 2022 макроэкономическая статистика показала слом инфляционного тренда с последующим уверенным снижением (включая снижение инфляционных ожиданий). Рынки начали успокаиваться, уменьшились опасения инвесторов по поводу долговременного ужесточения денежно-кредитной политики.

Здесь интересный момент: ставки продолжали расти вплоть до июля 2023 года, а облигации уже не снижались. Причина в рыночных ожиданиях, которые в 2023 году были оптимистичнее фактических действий ФРС. По инструменту CME FedWatch рынок закладывал начало снижения ставки уже в конце 2023 года.

Такая динамика активов в 2023 году позволила портфелю 60/40 получить доходность в 15,53%, что является третьим лучшим результатом за последние 10 лет:

С 1 янв 2023 года по сегодняшний день, модель показывает доходность уже в 8,48%

Дело в том, что инфляция продолжает замедляться, а рынок труда хоть и остывает, но достаточно устойчив, что позволит поддерживать экономическую активность. Базовый сценарий регулятора и рынка сводится к «мягкой посадке» (отсутствие экономического шока, максимум небольшая рецессия).

Важным аспектом повышения доходности портфеля 60/40 является стратегическое распределение активов, которое должно своевременно соответствовать изменению рыночной конъюнктуры.

Raison применяет комплексный подход к управлению портфелем 60/40, используя профессиональную экспертизу и современные технологии. Компания проводит анализ инвестиционных целей клиентов, их отношения к рискам и рыночных условий, чтобы адаптировать распределение активов. Специалисты Raison предоставляют доступ к уникальным инструментам и предлагают рекомендации, которые способствуют оптимизации портфеля и обеспечению стабильной доходности. Кроме того, аналитические платформы компании позволяют клиентам отслеживать динамику своих инвестиций в реальном времени и вносить изменения в стратегии для достижения лучших результатов.

Диверсифицируйте свои инвестиции и будьте уверены в будущем вместе с Raison — вашим партнёром в мире финансовых возможностей.

14.02.2026 10:16

13.02.2026 22:46

13.02.2026 04:13