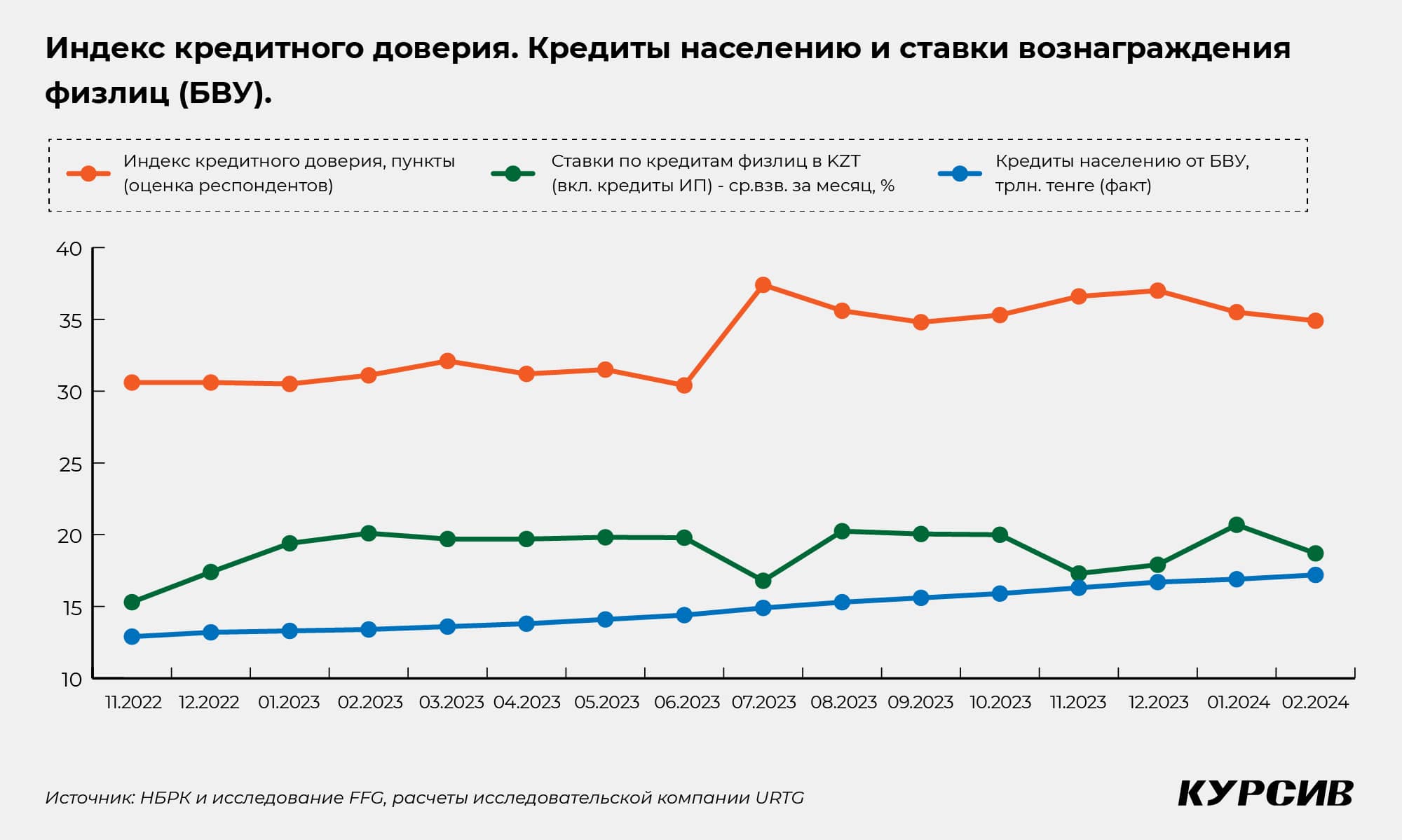

Исторически с ноября 2022 года индекс кредитного доверия казахстанцев зависел в первую очередь от уровня ставок кредитования — индекс падал вместе с их ростом и, наоборот, рос в случае снижения. Но в феврале 2023 года произошло странное явление — после максимальных за девять лет ставок оба показателя начали падать. «Это сигнал частным и институциональным инвесторам, ориентированным на силу покупательской способности», — отмечают авторы исследования «Кредиты. Казахстан. Индексы. CCI» United Research Technologies Group (есть в распоряжении редакции Курсив). Это может указывать на снижение потребительского спроса в среднесрочной перспективе.

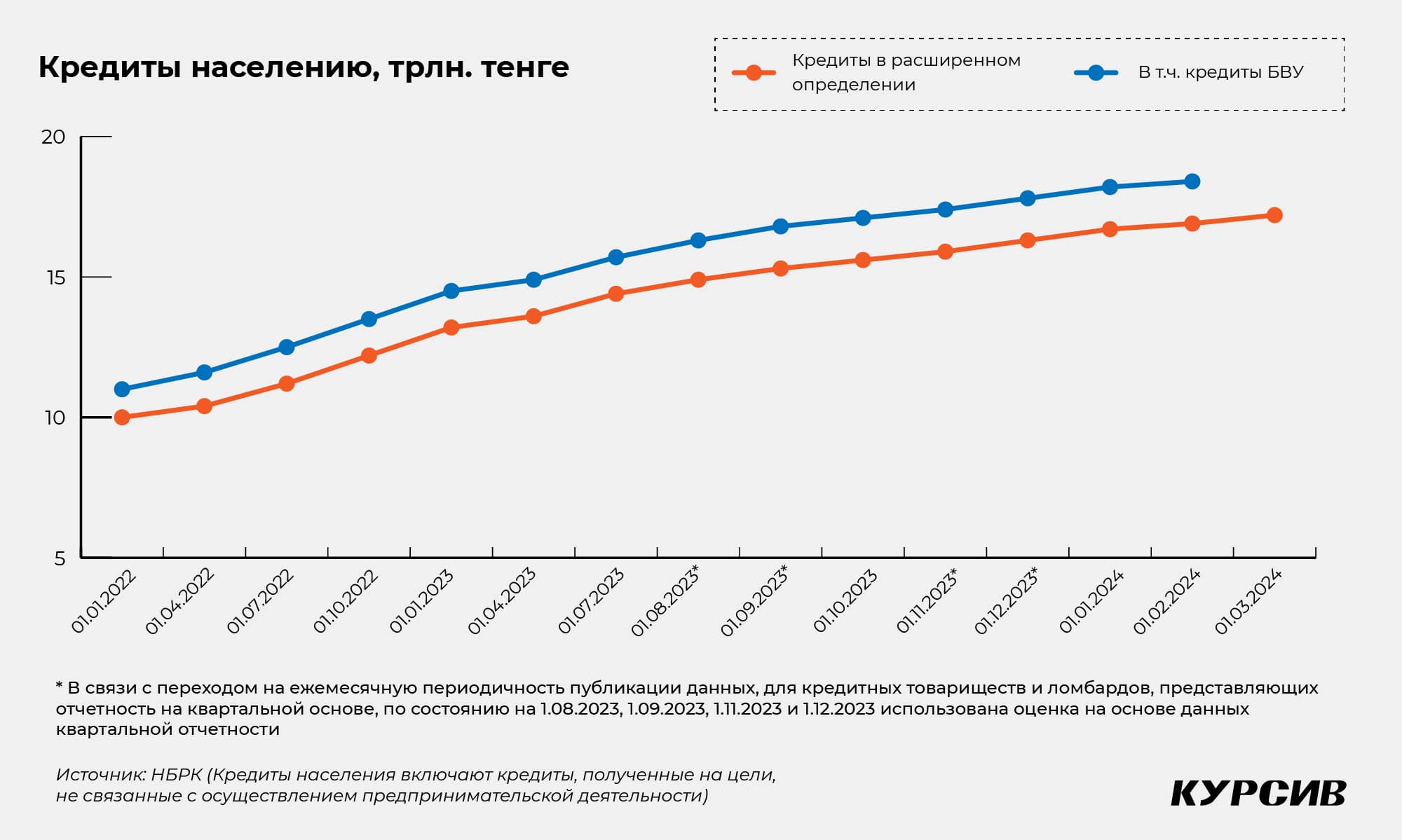

Кредиты населению по состоянию на 1 марта обновили максимум и достигли 17,2 трлн тенге, что соответствует росту на 2,2% месяц к месяцу, свидетельствуют данные Нацбанка Казахстана. При этом почти все займы казахстанцы берут в тенге, а средневзвешенная ставка в феврале составила 18,7% — она снизилась на 2 процентных пункта с максимума 20,7% в январе. В то же самое время, индекс кредитного доверия упал второй месяц подряд с одного из максимальных уровней за всю историю — на 1,6 процентных пункта месяц к месяцу до 34,9% по итогам февраля. Этот показатель отражает, насколько благоприятным казахстанцы считают текущий момент для обращения за кредитами. По итогам февраля 2024 года он снизился до пятимесячного минимума, отмечают авторы исследования «Кредиты. Казахстан. Индексы. CCI» URTG.

На фоне снижения ставок, по данным аналитиков, сохраняется высокая доля тех, кто не планирует в ближайшие 12 месяцев покупать что-либо в кредит или брать банковский кредит в принципе – 77,8%. Одновременно с этим до абсолютного минимума падал субиндекс «благоприятности условий для крупных покупок» – до 66 пункта (-3,6 пункта месяц к месяцу), что даже ниже февраля прошлого года (66,3), когда наблюдалось самое высокое инфляционное давление последних лет (21,3%). Как отмечает аналитик-макроэкономист URTG Салтанат Мухамбеталиева, это один из наиболее пессимистичных результатов за всю историю наблюдений.

Начиная с февраля, кредитное доверие начало падать вместе со снижением ставок. По мнению авторов исследования, это может говорить о растущей неуверенности казахстанцев в завтрашнем дне. В то же самое время такое восприятие пока не перешло в реальную плоскость — фактические данные демонстрируют постоянный рост кредитов, низкой зависимостью от уровня ставок.

Авторы исследования объясняют это вынужденными мерами — жителям страны приходится брать кредиты по финансовым причинам. В результате кредиты населению нарастили как банки, так и небанковские организация, включая МФО, ломбарды и кредитные товарищества. Первый показатель достиг 17,2 трлн тенге, а второй — 1,53 трлн тенге соответственно. Больше всего выросли кредиты на потребительские цели — до 62,2% всех кредитов, затем следует ипотека (31,3%), на прочие цели приходится 6,5% займов. Перекос в сторону потребительских кредитов, по мнению авторов исследования, объясняется растущими объёмами рассрочки на товары повседневного спроса.

Как считают авторы исследования, несмотря на снижение ставок, удорожание кредитов в январе с высокой вероятностью повлияло на восприятие жителей страны и привело к снижению кредитного доверия, которое так и не восстановилось после снижения ставок в феврале. В целом, аналитики оценивают результаты исследования достаточно пессимистично. С одной стороны, рост кредитов, особенно на потребительские цели, поддерживает инвестиционные настроения. Однако с другой стороны падение индексов вместе с пессимистичными настроениями казахстанцев указывает на вызовы с точки зрения стабильности силы потребительского спроса в среднесрочной перспективе.

18.02.2026 15:32

18.02.2026 11:27